В апреле россияне купили в интернете 46% подгузников и 25% детского питания

10:53, 11 июня 2020

Страны по всему миру становятся все ближе к завершению режима самоизоляции, и Россия входит в число рынков, где ситуация позволяет перейти к этапу снятия ограничений. Но по мере приближения к рубежу, за которым начинается постепенное возвращение к нормальной жизни, у FMCG-ритейлеров и производителей возникает множество вопросов о перспективах шопинга, среди которых один стоит особенно остро — какое место в новом мире будет занимать интернет-торговля?

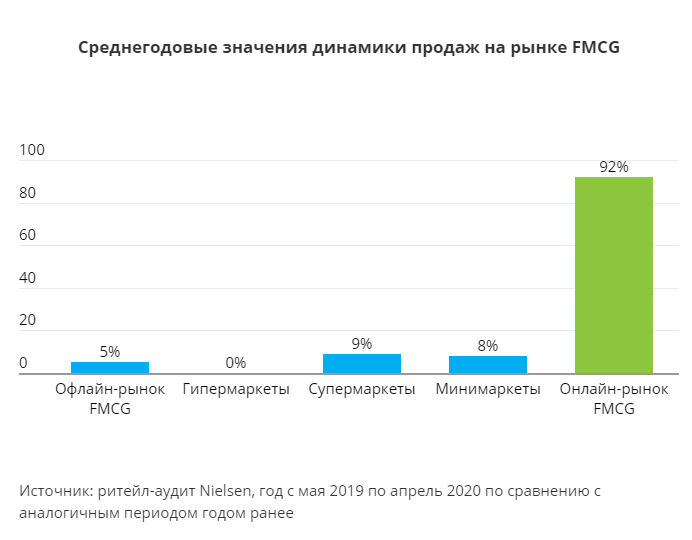

Игроки рынка FMCG привыкли говорить о магазинах у дома как о будущем покупок — и не без основания. Но за последние несколько месяцев больше всего от пандемии выиграли интернет-магазины, которые оставались для покупателей одним из наиболее удобных и безопасных способов совершения покупок, что ожидаемо привело к особенно высокому спросу в этом канале во второй половине марта и апреле. COVID-19 стал катализатором процесса трансформации FMCG-рынка: доля онлайн-продаж в России в апреле 2020 года составила 5% от всего рынка FMCG в натуральном выражении, а среднегодовое значение удвоилось с 1,8% до 4%, по данным Nielsen.

Еще несколько месяцев назад аналитика рынка Nielsen говорила о том, что основным местом покупки товаров повседневного спроса у потребителей почти безоговорочно становятся магазины у дома. Динамика продаж в небольших супермаркетах размером до 1000 кв.метров тогда ускорилась почти вдвое и по итогам 2019 года составила 6,6% по сравнению с 3,4% годом ранее. А дискаунтеры, которые продолжают набирать особую популярность у потребителей за счет привлекательной ценовой политики и скидок, и вовсе оказались единственным каналом, в котором росли продажи всех категорий товаров, даже тех, которые показали снижение во всех других каналах. В них прирост продаж составлял 12,6% по сравнению с 2018 годом, тогда как средние темпы роста рынка FMCG колебались на уровне 4%.

Онлайн-торговля FMCG в свою очередь представляла динамично развивающийся, но небольшой сегмент рынка со своей спецификой продуктовой корзины — в нее как правило входили крупногабаритные, тяжелые продукты, которыми выгодно запастись впрок. Все изменила пандемия нового коронавируса, которая заставила экспертов пересмотреть свои прогнозы развития большинства рынков, не только FMCG.

Во время покупательского ажиотажа баланс сил временно сместился и рост продаж продемонстрировали все каналы, даже гипермаркеты, которые находились в отрицательной зоне на протяжении последних лет. Однако после преодоления рубежа пикового спроса офлайн-продажи замедлялись высокими темпами. Уже к середине апреля значения вернулись к привычному уровню: в дискаунтерах и супермаркетах рост составил 13%, а в гипермаркетах они сократились до -14%. В то же время динамика онлайн-продаж едва ли следовала за общим трендом, оставаясь на уровне, значительно превышающем среднегодовые темпы, в итоге закрепившись на уровне +92% по итогам года, оконченного апрелем 2020 (+50% в предыдущем году).

На протяжении нескольких недель марта и апреля спрос в онлайн-магазинах превышал предложение, но FMCG-ритейлерам удалось в короткие сроки стабилизировать ситуацию, вернувшись к доставке заказов на следующий день или день в день. Многие из них открыли новые склады, дополнительно наняли сотрудников, добавили новые функции в приложения заказа, что помогло частично компенсировать ситуацию снижения спроса на многие категории товаров в офлайне и привело к буму электронной торговли.

«Несмотря на трудности в первые недели непредсказуемо высокого спроса переключение на онлайн-покупки — пример того, что потребители способны в кратчайшие сроки адаптироваться к новым для себя способам совершения покупок, если их требования и предложения ритейлеров совпадают», — Александр Шуркаев, руководитель направления онлайн-торговли Nielsen Россия.

Потребители, многие из которых были вынуждены изолироваться от окружающих, столкнулись с новой реальностью, значительная часть которой по сей день происходит онлайн. Опрос потребителей Nielsen, проведённый в марте 2020 года показал, что сразу пятая часть (19%) респондентов начали чаще совершать онлайн-покупки товаров повседневного спроса. Причем растет не только число покупателей в онлайне — увеличивается и становится более разнообразной их корзина: так, кроме импульсных категорий, например, шоколадных батончиков или газировки, там все чаще появляются продукты для приготовления пищи (специи, соусы), которые раньше покупались в исключительно в офлайне.

Бум интернет-торговли, произошедший во многом по причине пандемии, интересен в том числе и с той точки зрения, что в ассортименте онлайн-магазинов чаще представлены премиальные бренды, поэтому средние цены в аналогичных категориях товаров в интернете отличаются в большую сторону. Но даже этот фактор оказался не способен затормозить высокие темпы роста онлайн-продаж. Так, среди наиболее быстрорастущих категорий товаров средние цены на развесные шоколадные конфеты в интернете оказались в 1,5 раза больше, чем в офлайне, что не помешало росту категории на 560% (указана динамика продаж в натуральном выражении в апреле 2020 по сравнению с апрелем 2019 года). Среди других товаров с наиболее высокими темпами роста онлайн-продаж оказались чипсы (в 1,3 раза дороже, чем в физическом магазине), шоколадные плитки (в 1,7 раз дороже), масло и маргарин (в 1,5 раза дороже), корм для кошек (в 2 раза дороже), масла (в 3,4 раза дороже) и множество других.

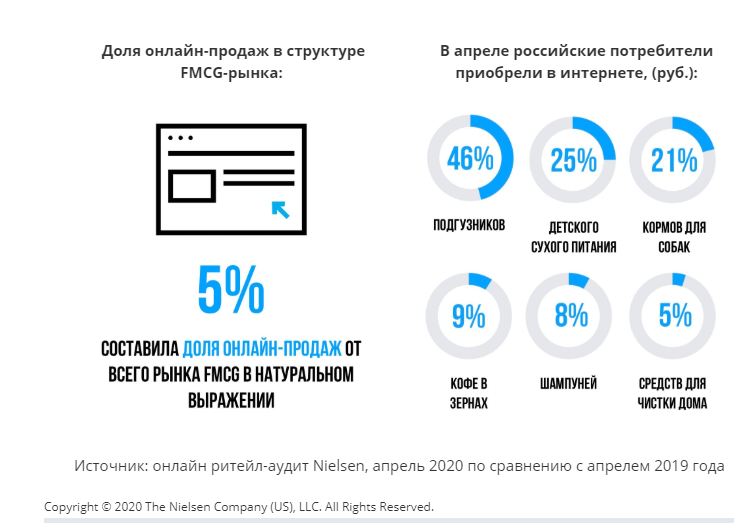

Благодаря высоким темпам роста доля онлайн-продаж ряда FMCG-категорий зафиксировалась на принципиально новом уровне, в некоторых случаях она удвоилась по сравнению с прошлым годом. Так, по данным Nielsen, в апреле от всего рынка FMCG на онлайн-торговлю в денежном выражении пришлось более 25% продаж сухого детского питания, 21% кормов для собак, 9% зернового кофе, 5% средств для чистки дома, 3% шоколадной пасты, 3% воды, 2% макарон, 1% жевательной резинки. Почти каждый второй подгузник (46%) был продан онлайн — это рекорд как для самой категории, так и для рынка FMCG в целом.

И если для подготовки к периоду самоизоляции потребители активно закупались товарами длительного хранения, то говоря о планах на будущее, выражали намерение приобрести в интернете свежую продукцию, например, хлеб и свежую выпечку, фрукты и овощи, молоко и другую — все то, что раньше приобреталось только в офлайне. Результаты опросов Nielsen говорят, что даже после завершения периода самоизоляции 13% российских покупателей планируют продолжить заказывать в интернете напитки, 18% упакованные продукты питания, 11% овощи и фрукты, 23% средства для ухода за домом — это больше, чем до и во время активной фазы пандемии в России.

Еще до начала пандемии крупные FMCG-ритейлеры старались создать омниканальный опыт покупки, в рамках которого границы между онлайн-покупкой и посещением физического магазина стираются. Единый ассортимент, программа лояльности, услуга click & collect, сокращение времени доставки и другие инициативы активно способствовали проникновению интернет-торговли FMCG в жизнь российских потребителей. Теперь же игроки рынка еще больше убедились в важности интернет-торговли для их бизнеса, что доказывает новое исследование Nielsen, проведенное в конце апреля: 97% опрошенных руководителей компаний из индустрии FMCG и ритейла согласились, что развитие интернет-торговли потребует больше или по крайней мере столько же внимания, как и до масштабного распространения коронавируса.

Игроки рынка FMCG прибегают к разным мерам для повышения эффективности бизнеса, пострадавшего из-за пандемии, но в вопросе инвестиций единогласно сходятся в одном — в ближайшие 12 месяцев необходимо увеличивать вложения в онлайн-торговлю — в этом признались 62% производителей и 85% ритейлеров.

Инвестиции игроков рынка в канал онлайн-торговли позволяют заключить, что высокие темпы роста сохранятся в этом сегменте в ближайшем будущем, а тренд на переключение на интернет-шопинг продолжится. Если в офлайне рынок движется в сторону консолидации бизнеса на фоне сокращения доли традиционной торговли, то в онлайн-FMCG, напротив, регулярно появляются все новые игроки, даже те, для которых продовольственный ритейл не является приоритетным направлением. Они начинают расширять ассортиментную матрицу и добавлять товары повседневного спроса в ассортимент, превращаясь для потребителей в разноформатный маркетплейс, где можно купить и платье, и наушники, и молоко. Благодаря такому подходу у интернет-торговли есть все перспективы со временем стать полноценной альтернативой гипермаркетам, продажи в которых неуклонно снижаются, и занять органичную нишу в новом мире FMCG-ритейла.

Рынки по всему миру переживают перезагрузку из-за COVID-19: привычки покупателей и ситуации потребления меняются быстро, и анализ этих изменений и реагирование на них станет ключевым фактором успешных FMCG-игроков в ближайшей перспективе. После окончания периода самоизоляции рынок интернет-торговли FMCG закрепится на новом уровне, поэтому брендам важно использовать текущую ситуацию, чтобы окончательно сформировать лояльность тех потребителей, которые впервые воспользовались подобными сервисами, и обеспечить свою релевантность на рынке на годы вперёд.

*год с мая 2019 по апрель 2020 по сравнению с аналогичным периодом годом ранее, денежное выражение

Измерения продаж продуктов питания и товаров повседневного спроса Nielsen основаны на данных реальных продаж, которые поступают к нам от крупнейших омниканальных, онлайн-ритейлеров и маркетплейсов. Данные агрегируются до уровня онлайн-канала и структурируются по категориям с детализацией продаж до уровня SKU (товарной позиции).

Источник

Следите за новостями. Подписывайтесь на email-рассылку на еженедельный "Вестник индустрии детских товаров" и получайте самое важное о бизнесе в удобном формате! Делитесь своими новостями, высказывайте свое мнение и размещайте рекламу на наших ресурсах.